一、永辉市场表现

(1)整体表现分析调查

2012年上半年,永辉新开店18家,已开业门店遍及全国13个省市,实现营收117亿元,同比增长45.89%,利润总额 2.63亿元,同比下降24.93%。而永辉方面认为,“经营业绩下降的主要原因,是由于财务费用较去年同期大幅增长和新进区域门店尚处于培育期导致的,尤其是后者的亏损额超过公司预算。”

在第三季度,资料显示,国内内外资十大知名超市新开门店数量中,永辉超市新开店数最多,为18家。

2012年下半年工作重心,永辉方面声明,“全年实现营业收入260亿元人民币,利润高于2011年”目标不变。在近期,坚持“积极与大地产商、大百货合作”的战略思路。不过永辉方面也表示,2012年下半年任务极其繁重,已经制定包括降低“三项费用”、收回部分长期投资、压缩编制等措施;下半年视资金情况,拟启动第二轮股权融资,为2013和2014年的高速发展预作项目和资金的准备。

在新十年发展战略上,有业内人士认为,永辉在区域扩张上应运用“蜂窝理论”,采用大区制,以一核心点向周边辐射,进行区域渗透;而在业态上,以大卖场、卖场和社区超市作为核心业态,在外地先以大卖场为核心,进行核心战略区域拓展。

(2)永辉超市产品结构分析

商品结构及毛利情况,见下图

(数据来源:2012年上半年年报)

永辉主营业务收入同比增长45.4%,永辉方面认为,主要来源于生鲜及加工和食品用品的贡献;生鲜及加工、食品用品和服装三类产品毛利率同比都有不同程度的下降,主要是受新进市场毛利率的拖累; 食品用品居收入占比第一位,主要是单店的营业面积增加后,生鲜的绝对量不再增加所致。

不过对于永辉商品结构及毛利情况,一些业内人士也看出些问题。

原乐购CEO、上海通略零售业顾问公司董事长沈建国告诉记者,一般在国内超市,能把生鲜熟食业务做到营收占比30%以上,就已经很罕见了。永辉“生鲜及加工”业务上半年营收占比达到45.6%,之所以会有这么大的占比,不是一般所认为的永辉生鲜占比就达到这么高,而是其中大量的批发等生鲜业务外业态销售放到了这一部分。

而“食品及用品业务”占比为46.4%,据沈建国分析,是由于把清美、厨用等品类划入到这一块导致的,但其占比还是比较低。因为一个健康的超市,在沈建国看来,软百(包括服装类,纺织类和家居品)占比为20%左右,硬百在15%左右,生鲜为30%,食品干货类占比35%。也就是说,一个健康的超市,“食品及用品”销售占比60%左右才算是合理,而永辉“食品及用品”销售占比为46.4%,明显不足60%。

而服装这一块,实际上大卖场做服装能做得好的不多。北京工商大学教授、商务部特聘专家洪涛认为,服装类商品同质化现象严重,但毛利很高,因此也是一个很重要的业务。

沈建国认为,如果不做自有品牌的话,服装毛利一般在25%—35%之间,而自有品牌毛利能在50%以上。所以,永辉对自有品牌还没有列为重要的策略,或者自有品牌发力仍不够。

通过计算更能说明问题:

现在永辉服装销售占比8%,毛利27%,那么服装对平均毛利的贡献率为(8乘以27)2.16%。

沈建国进一步分析,如果永辉把服装、寝具等销售占比提高到15%,毛利提高到50%(导入积极有效的自有品牌策略),那么对平均毛利贡献率就达到了7.5%,这样净总毛利率就提高了5.34%。按一年220亿元营收的话,一年永辉就可以增加12亿元以上的利润。

再看一下沃尔玛。沃尔玛整体毛利达到26.5%,现有自由品牌业绩占比达到10%,但其仍然在积极地投入自有品牌产品开发。从沃尔玛对自有品牌的重视,可见自有品牌的重要性。

(3)各大区主营业务具体情况分析

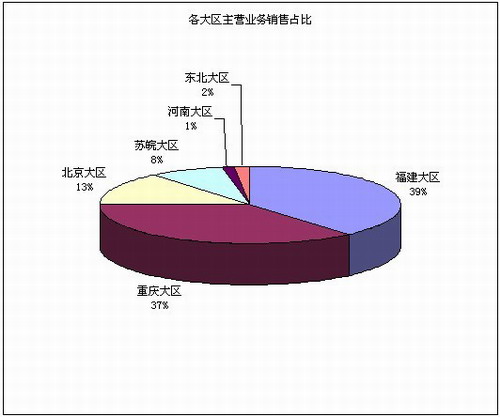

各大区主营业务营收及毛利情况,如图

永辉方面认为,报告期内,综合毛利率为18.98%,同比下降0.13%,主要是由于主营业务毛利率下降0.47%所致;新设的河南大区、东北大区以及北京大区辖内的新开店主营业务毛利率拖累了公司上半年的综合毛利率。

值得一提的是,在六个大区中,仅北京大区毛利率同比下降。

(4)永辉业态分析

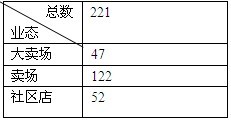

永辉主营业态具体数量,见图

(数据截至2012年上半年)

在业态上,永辉仍以卖场、大卖场为主。零售专家胡春才认为,永辉现在已有了一个转型,开始重视社区超市的建设,原因在于:当前零售业由于受电商冲击、经济放缓的影响,新社区成长速度减缓,租金和人力成本上升,大卖场已不具备比较优势,便利、价格等因素更多体现在社区商业上。

二、永辉北京市场调查

记者实地走访了永辉在北京地区的超市,从不同的角度对永辉在北京地区的表现,进行调查分析。

(1)北京表现

永辉各大区销售占比,如图

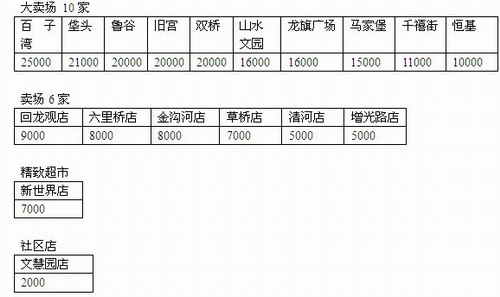

记者了解到,截至第三季度,北京地区店数大卖场10家、卖场6家、社区店1家、精致超市1家,共18家门店。 北京门店业态具体情况,见表

值得一提的是,永辉在北京开了一家精致超市。与民生型永辉超市有所不同,精致超市引进了大量的高端进口商品以及时尚品牌精品,走精品、时尚路线。

永辉方面认为,精致超市是永辉根据北京市场的不断变化和消费者日益提高的购物需求,在商品结构上有了高层次的调整。

(2)永辉北京市场的展开

2009年1月北京首家永辉超市——六里桥店开业,标志着永辉正式进军以“北京”为中心的京津冀都市圈和环渤海经济区。

2011年11月永辉超市迈出“收购”第一步,成功收购北京一家“易买得”。

(3)北京市场和南方市场的差异性

北京市场和南方市场的差异性,主要有几点。

一是社会综合成本,福建和重庆市场均低于北京;二是生鲜消费习惯,南方和北方差异较大。

零售专家胡春才告诉记者,南北方生鲜消费习惯存在着一定差异。比如,南方水产品消费比北方要多,叶菜类在上海等地区是必不可少的;而北方地区,大白菜、土豆等是蔬菜主流。

(4)门店调查

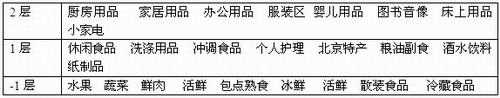

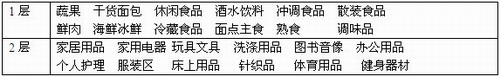

记者实地考察了永辉在北京的门店,卖场业态以海淀区金沟河店为例,大卖场以石景山区鲁谷店为例。 金沟河店位于西四环西,周边有玉海园、翠谷玉景、金沟河等小区。卖场营业面积在8000平方米左右,为三层。楼层品类分布如下:

鲁谷店是永辉超市在北京第二家分店,位于北京鲁谷社区东南部,周围有重聚园小区、重兴园、永乐等多个小区。鲁谷店共两层,面积约2万平方米,拥有能停车百台左右的停车场。经记者实地调查,楼层品类分布如下:

从记者对北京永辉几家门店的调查来看,永辉超市布局及客流方面有以下几个特点:

1.生鲜区独占一层。在不管是在三层门店,还是两层门店,生鲜区均占一层。

2.生鲜区在不同时段,人气均很旺盛;而非生鲜区,特别是服饰、床上用品等区域,客流不多。

3.商品大众化,价格较低。生鲜区以蔬果为例,水果每天均推出特价品种,蔬菜价格均比周边市场价格低10%左右。服饰定位为中低档。记者看到,价格基本在500元以下。

4.蔬果等品种高低价位有一定区分度。以永辉金沟河店蔬菜区芹菜为例,分为普通芹菜和香芹两类,每斤价格分别为0.79元和1.29元。

这就引出几个问题,一是商品结构,二是产品定位。

(5)北京大区毛利率同比下降

记者在调查中发现,永辉在北京地区的扩张,对其他超市卖场冲击不小。以鲁谷为例,永辉鲁谷店开业后,除了对面有一家首航社区超市外,其他超市卖场全部关闭。

除了反映出永辉超市具备一定的竞争力外,事实上,在北京市场永辉面对的竞争异常激烈。在六个大区中,仅北京大区毛利率同比下降,也说明了这一点。

洪涛认为,这种情况应当引起永辉的高度重视,企业应当既要市场,也要社会和生态效益。

沈建国向记者表示,“这实际上涉及到一个大型商业连锁体系的‘主场城市’问题。”沈建国向记者具体阐述了这个问题。

沃尔玛从深圳起家,家乐福、乐购、易初莲花从上海起家,而永辉从福州起家。沈建国认为,这种“主场城市”不同,导 致企业在对不同层次城市的顾客需求和经营模式的不同,永辉目前仍未进上海,直接跨入北京,也正说明了这个问题。

永辉在北京地区,由于有物美、家乐福等强势企业,竞争就很大。可以说,永辉在北京地区,市场排名应该在3名以外了。

所以在战略上,永辉虽然是一个全国大型连锁体系,但在不同的城市却不占优势,造成了到了不同城市,不见得能够得到当地供应链的优先支持,也就损害了竞争力。这就是一个建立“局部区域规模经济”的概念问题。

三、永辉生鲜模式探讨

永辉生鲜模式的核心表现在几个方面,一是抓住70%以上的商品源头直采,和生产养殖的农户直接去做贸易,凭借无中间环节的直接采购和规模优势降低采购成本;二是扩大生鲜经营面积,很多两层门店,生鲜营业面积大约占总经营面积的45—50%;三是在生鲜农产品经营中,做到了价格低、损耗低、质量优和保鲜度高。

记者在卖场中也看到,理货员在叶菜上洒上水,用以保鲜,同时不断翻检,取出顾客翻检时受损蔬果。

业内人士认为,永辉模式在某种程度上有赖于其多年来培养起来的供应链管理和整合能力。胡春才告诉记者,永辉生鲜的优,很大程度上在于其源头采购,在各地选取品质优良的品种,采购成本也大大降低;一些农产品很奇怪,在相邻的两座山上,其品质可能就不一样,而源头直采,就能直接选取那些品质最优良的。

对于永辉的生鲜优势,一些业内人士也有不同的看法。

1.对于永辉生鲜品类的创新性,沈建国认为,永辉是做海鲜起家的,其在生鲜上的优势,一个原因是其水产品做得好,但生鲜四大品类(熟食、蔬果、水产、肉禽)当中,水产品销售占比是最低的。在熟食、蔬果、肉禽这三大类中,永辉的优势只能算是相对可以,并不具备突出的创新性。

2.永辉生鲜之路,是向下走大众生鲜之路,还是向上走品位、精品生鲜路线。这个问题的提出,实际上有几个现象引出的,也是永辉今后必须要考虑的。

首先,初级生鲜品在经营,由于高损耗,实际上永辉赚的是辛苦钱,那么永辉的低价生鲜形象如何长久保持?

另外,中高端生鲜市场已经有成功案例,如北京的华堂超市,非常成功。然而永辉北京生鲜缺少面向中高消费的加工食品,永辉如何学习、发展和创新精品高端路线?

此外,就是商品结构的协调和均衡问题。食品和非食品怎么定位展开,初级生鲜品的高中低定位,以及食品和非食品大类协调和关联度问题,也是永辉要仔细考虑的。比如,永辉商品整体结构头重脚轻,生鲜聚客问题解决之后,品类关联和整体盈利成了最大问题,这从报表中也不难看出。

四、永辉的行业者说

记者:永辉第三季度新开店18家,等于上半年开店之和,如何看待永辉目前开店战略?

沈建国:像永辉这样的大型超市,要由之前“靠一己之力,重点考虑独立开店”,向多种商业业态综合体靠拢,形成结合综合业态的商业磁场,单店的绩效会较好。

市场趋势变化很快,商业磁场趋势快速转变,购物中心已经变成主流,单一业态、单一中小型量体未来吸引来客数将更为吃力!

苏宁广场、万达广场等全商业组合mall,带有超市业态,一方面与小型的购物中心竞争,另一方面也使得永辉这样的超市卖场碰到“整体商业模式”冲撞。像苏宁如果在商业地产转型上取得成功,变成商业综合体的Mall业态,这对大型超市和百货商场的客流也会产生稀释作用。

所以,百货和大型超市在某种程度上要修正发展策略,与购物中心相结合,修正商业磁场。

胡春才:永辉大量开店,因为已经刹不住车了。现在的开业门店,都是前几年签订的物业,现在不开都不行了。

洪涛:从北京永辉的门店来看,其开店质量还是不错的,作为一个二三线城市走出来的超市,业绩还是很不错的。

记者:对于大卖场来讲,生鲜经营规模是否越大越好?

沈建国:我认为大卖场的一个使命就是提高消费者的满意度。

过去大卖场的策略是吸引顾客1-2周一次的来店频率,追求客单价!但是现在大卖场开店密度已经造成大家都不具备过去的稀有性。因此,来客数策略需要大幅更张,以“来店频率”的最佳来达到业绩提升的目的,应该以每周2-3次来客数为目标。

比如日本的超市,很多建在地铁附近和百货公司地下,同时熟食与即食产品很发达,消费者天天去,尤其吸引上班族与主妇下班回家前的晚餐购物,这样就会整体转变整个经营的导向。

过去大卖场的门店布局规划,生鲜区域占的面积大概在20—25%,要达到这种策略,要大胆的创新布局,让生鲜达到35-40%的面积。比如成都的华堂,做得就很好。

再比如,上海的很多便利商店,销售盒饭、沙拉、即食水果和点心等,吸引很多上班族每天到此消费。整个即食的销售占比达到20%!那么给永辉的就有几点启示:

一是加强熟食和熟食加工,提高熟食占比,进一步吸引客流;二是在选址上,注意交通动线,并且应该积极将切入Mall作为中高端的超市主力店;三是与社区接近。

永辉目前在蔬果与水产领域较强,加工熟食较弱,还有待突破,这也是一般大超市的弱项。

方昕:对于大卖场来说,高效和有限规模生鲜经营是业态规律;但强化和扩大生鲜规模至50%以上,并弱化食品和非食大类,则不如直接定位于生鲜超市来的明确直白。

记者:北京地区永辉以大卖场为主,如何看待永辉大卖场布局?

沈建国:在发展局势上,不要看一个企业有多大,一个品牌在全国有多少店,重要的是在一级、二级和三级城市里,市场排名进入到前三名的有多少。如果在每一个城市里排名都在5名以下,那么其在当地的经营是很辛苦的,聚沙就不能成塔。

超市企业,应当在一级城市建立5—10个以上的点,二级城市3个点以上,三级城市2个点以上。规模可以弹性组合,这样聚沙成塔,形成区域规模经济,形成Local供应链优势(生鲜尤其需要),建立领导地位。

永辉可当由点的扩张,转变为成区域体系发展,建立区域领导地位,区域经济规模,叠加成全国领导品牌。

洪涛:社区商业是今后发展的一个趋势,永辉应当充分发挥其“民生超市”的优势,走进社区。

胡春才:大卖场布局,得看卖场周边的商圈,然后再进行业态定位。由于当前大卖场受电商冲击、经济放缓的影响,新社区成长速度减缓,租金和人力成本上升,大卖场已不具备比较优势,便利、价格等因素更多体现在社区商业上。实际上永辉现在已有了一个转型,开始重视社区超市的建设。

五、永辉发展中应注意哪些地方?

胡春才:永辉当前扩张速度很快,我认为与其自身积累不对等。

同时,过度扩张带来人员储备不足。比如店长要经过多年的历练才能胜任,课长也要2至3年,但如果过快扩张,导致店长只有2—3年的培养期,而课长只有1—2年。这样下去,很容易导致边际利润下降。

沈建国:永辉目前发展中存在着一些问题点和机会点。我认为有以下几点:

1.永辉业态创新不够,业态模式仍然是旧有的大卖场布局与店格。在快速扩张的水平成长步伐下,应该尽力思索“垂直成长”的策略。

2.永辉应把发展重点调整为建立区域领导地位。通过建立领导品牌的城市群,得到当地供应链的支持,累积成为全国领导品牌。

3.开店要与大型商业磁场结合,单一大卖场磁场未来将会相对吃力。

4.永辉规模初具,已经可以建立自有品牌策略,改善毛利结构。

5.作为大超市业态,应当具备三种开店模式,即:都会型(5000-7000m2)、城郊型(15000-20000m2)和小城市型(综合商业体,超市部分之面积与其他商业之面积可以调整到1:3)。

6.加强创新元素,可以仿照国外的大型连锁体系,每年都创设“下一代的模式标准店”,将市场趋势、自我的优先策略,以及相对竞争元素都导入这个创新“模式店”中,成功后,就作滚动推广。

7.身为未来国内的可能领导通路,必须创设一个可以打入一级城市市场的较高端门店模式,提高品牌地位。

8.加强生鲜营运能力,除了现在较强的“未加工生鲜品类-蔬果+水产(低毛利,高损耗)”以外,培育与建设“加工生鲜熟食与半加工熟食(毛利高,可创造高来客频率)”的营运能力!

记者后记

通过对永辉超市的调查,对行业专家学者的采访,以及近期与众多零售企业老总访谈所得到的反馈,记者一直在思考着几个问题。

一是同业损害,也可以说是“行业规范和商业规划”的问题。

两家不同的超市,开在同一条街的对面,或者一条街上,同时有多家超市。为了吸引客流大打价格战。结果是要么一家获胜,其他全部离开,要么两败俱伤。同行之间点对点的竞争,相互敌对,不便于形成生态商圈和商圈业态结构。

二是企业的核心竞争力问题。洪涛认为,企业核心竞争力有两个方面,即:可持续发展力和不可拷贝的能力。核心竞争力问题,在今天同质化严重的今天,不仅是永辉要考虑的,也是其他零售企业要思考的问题。

三是中国的连锁超市在与外资超市竞争中,突破口或者更胜一筹的地方在哪里。

上海商学院教授顾国建认为,中国的外资超市前台的标准化比国内做得好,但在后台尤其是生鲜加工配送中心和中央厨房建设上的工业化上,并不一定比国内的好,有的甚至还没有这种战略性投资的设想与计划。也就是说,生鲜食品的工业化发展如果能够得到切实实施,中国的超市企业在区域市场上与外资超市展开正面竞争时,胜算率很高。

(中国商报·超市周刊 作者:张衡)